令和6年が始まり気が付けば4月も終わりに近づいています。確定申告が終わり一息つけるかと思うとすぐに3月決算法人の申告となり息つく暇もありません。

さて、3月中旬ごろに国税庁から『令和6年分所得税の定額減税のしかた』が届いていたのではないでしょうか。今回は定額減税について書いていきます。なお、この記事でお話しする内容は給与所得者や個人事業主の方に関する内容ですのでご注意ください。

従業員を雇われている方にとってはまた事務負担が増えてしまう結果となりましたがしっかりとまずは制度の概要をおさえていただければと思います。

目次

1.定額減税の概要

2.所得税での取り扱い

3.住民税での取り扱い

4.減税額が控除しきれない場合の取り扱い

1.定額減税の概要

令和6年度税制改正が成立し、所得税・個人住民税の定額減税が6月から実施されます。定額減税とは、納税者および配偶者を含めた扶養親族1人につき、令和6年分の所得税の額から3万円を、令和6年度分の個人住民税所得割の額から1万円をそれぞれ減税していくものです。

所得制限はありますが、納税者は令和6年について、国・地方あわせて4万円が減税される仕組みになっています。政府としては、賃金上昇のスピードが物価高騰に追い付いていない国民の負担を緩和するために可処分所得(使えるお金)を増やしたいという狙いがあります。

ただ、国民の税金は、給与を受け取っているいる方であれば年末調整で、事業を営んでいる方は確定申告で1年間の税金の金額が決まります。では、どうやって国民の可処分所得を増やしていくのか。所得税と住民税の具体的な内容について解説していきます。

2.所得税での取り扱い

では、所得税の定額減税の取り扱いについてみていきましょう。収入が給与のみの方と事業をしている方で控除方法が異なります。

| 内容 | |

|---|---|

| 対象者 | 令和6年分所得税の納税者である居住者で、合計所得が1,805万円以下 の人 *居住者とは、日本国内に住所があるか又は現在まで引き続いて1年以上 居所がある個人をいいます。 *収入が給与のみの場合には2,000万円以下である人 |

| 控除額 | 次の①~③の合計額 ①本人 3万円 ②同一生計配偶者 3万円 ③扶養親族 1人につき3万円 *例えば4人家族(本人、配偶者、子2)の場合は12万円 |

| 控除方法 | ・給与所得者 令和6年6月1日以後の給与・賞与に対する源泉所得税から順次控除 ・個人事業主 予定納税がある場合には本人分だけ第1期分から控除 本人以外の控除額については原則的には確定申告にて控除 *予定納税がある場合に減額申請をすれば本人以外の分も控除可能 |

個人事業主など確定申告を提出している方については最終的には確定申告で定額減税が調整されますが、給与所得者に関しては令和6年6月1日以後に支払われる給与等に係る源泉所得税から調整が行われ、最終的には年末調整後の所得税額から定額減税の金額が控除される仕組みになっています。

令和6年6月1日以後に支給される給与・賞与に係る源泉所得税の金額を調整していかなければなりません。

3.住民税での取り扱い

では、住民税の定額減税の取り扱いについてみていきましょう。所得税と同様に収入が給与のみの方と事業をしている方で控除方法が異なります。

| 内容 | |

|---|---|

| 対象者 | 令和6年分住民税の所得割の納税義務者で、令和5年分の合計所得が1,805 万円以下の人 *収入が給与のみの場合には令和5年分が2,000万円以下である人 |

| 控除額 | 次の①~③の合計額 ①本人 1万円 ②同一生計配偶者 1万円 ③扶養親族 1人につき1万円 *例えば4人家族(本人、配偶者、子2)の場合は4万円 |

| 控除方法 | ・給与所得者(特別徴収) 令和6年6月分は特別徴収せず、令和6年度分の所得割額から減税額を差 引いた金額を11等分し、令和6年7月から令和7年5月までの11ヶ月 で毎月特別徴収 ・個人事業主(普通徴収) 令和6年度分の住民税の第1期分納税額から控除。控除しきれない場合に は、第2期以降で順次控除 |

住民税の徴収方法は、会社が毎月支給する給与から天引きをする特別徴収と自分で納付する普通徴収があります。いずれの場合であっても住民税の定額減税については自治体側が定額減税の処理を行ってくれます。

4.減税額が控除しきれない場合の取り扱い

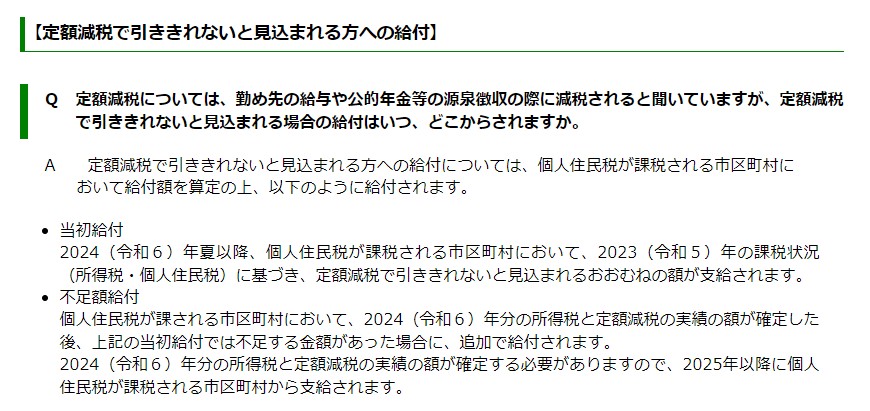

定額減税の所得税と住民税の取扱を説明してきましたが、では控除しきれない減税額についてはどうなるのでしょうか。控除しきれない部分に関しては給付措置が実施されるようです。

内閣官房のHPの『新たな経済に向けた給付金・定額減税一体措置』の『よくあるお問合せ』に実施方法については書かれています。

今回は、簡単ではありますが事業者に関係する定額減税の概要を解説しました。雇用されている事業者の方は6月以降の給与・賞与を計算する際に定額減税分の調整が必要になりますのでご注意ください。

インボイス制度開始し以降事務負担が急増している状況の中で、さらに6月以降は定額減税も加わりまた事務負担が増える結果となってしまっています。定額減税の事務に関してはまた別の記事で書きたいと思っています。